记者丨唐婧

编辑丨黄剑

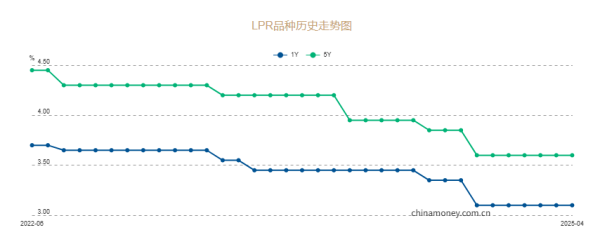

7 月 21 日,央行公布最新一期 LPR(贷款市场报价利率)报价:一年期 LPR 利率 3.00%,五年期 LPR 利率 3.50%,双双维持不变。LPR 利率自今年 5 月下调各 10 个基点以来,目前已连续两个月"按兵不动"。

LPR 是由各报价行按公开市场操作利率加点形成的方式报价,由全国银行间同业拆借中心计算得出,为银行贷款提供定价参考。

综合业内分析来看,7 月 LPR 报价保持不变主要有两点原因:

一是 5 月降息降准等宽货币工具落地后,总量政策工具进入成效观察期,LPR 的定价锚—— 7 天期逆回购利率保持稳定;

二是商业银行净息差仍处在低位,商业银行缺乏下调 LPR 报价加点的动力。

中国民生银行首席经济学家温彬告诉 21 世纪经济报道记者,在新的货币政策框架下,7 天期逆回购利率作为主要的政策利率,成为 LPR 新的"定价锚",并通过强化各利率间协同,逐步疏通由短及长的利率传导关系。自 5 月降息之后,近期政策利率持稳,使得 LPR 报价的定价基础未变。

至于政策利率持稳的原因,温彬指出,从内部看,二季度我国 GDP 同比增长 5.2%,上半年累计同比增长 5.3%,为实现全年增长目标打下良好基础,加之上半年金融数据表现良好,短期内政策加码的必要性不强;从外部看,美国 6 月 CPI 同比上涨 2.7%,为今年 2 月以来的最高水平,美联储短期内维持利率不变的概率提升。美联储不急于降息,最早可能也要到 9 月,国内货币宽松仍有制约。

短期降准降息概率下降

中信证券首席经济学家明明告诉记者,5 月降息降准等宽货币工具落地后,总量政策工具进入成效观察期,在脱离逆回购利率引导的环境下,商业银行主动压降 LPR 和政策利率加点的动力不足。具体来看,7 月是缴税大月,且存在一定流动性缺口,尽管央行买断式逆回购维持净投放,但 7 月来存单利率仍有小幅上行,负债压力相较于 6 月并未出现大幅改善的迹象。结合息差压力,商业银行主动压降 LPR 对逆回购利率加点的动力不足。

值得注意的是, 6 月 27 日,央行发布 2025 年二季度货币政策委员会例会通稿,在货币政策思路上,提出"根据国内外经济金融形势和金融市场运行情况,灵活把握政策实施的力度和节奏",相比一季度例会删去了"择机降准降息"的表述,对此,市场认为由于经济形势向好,短期降准降息的概率下降。

7 月 14 日,央行副行长邹澜在国新办新闻发布会上表示,从经济理论和实践经验看,货币政策的传导是需要时间的,已经实施的货币政策的效果还会进一步显现。下阶段,人民银行将继续实施好适度宽松的货币政策,密切关注评估前期已实施政策的传导情况和实际效果,根据国内外经济金融形势和金融市场运行情况,把握好政策实施的力度和节奏,更好地推动扩大国内需求、稳定社会预期、激发市场活力,支持实现全年经济社会发展目标和任务。

从行业来看,金融监管总局数据显示,今年一季度,我国商业银行净息差进一步收窄至 1.43%,较去年四季度末下降了 9 个基点,已经显著低于 1.8% 的监管合意水平〔据利率自律机制发布的《合格审慎评估实施办法(2023 年修订版)》〕。其中,国有行、股份行、城商行、农商行净息差分别为 1.33%、1.56%、1.37%、1.58%,较上年末分别下降 11、5、1、15 个基点;同时不良贷款率上升了 0.01 个百分点,达到 1.51%。

温彬进一步分析,二季度以来,受 5 月降息影响,利率中枢整体继续下移,资产端贷款收益率仍处于下行通道。央行数据显示,1~6 月,新发放企业贷款加权平均利率约为 3.3%,比上年同期低约 45 个基点,新发放的个人住房贷款利率约为 3.1%,比上年同期低约 60 个基点。在此背景下,虽然 5 月存款挂牌利率再度大幅下调,使得商业银行负债成本得以继续改善,但定期存款占比仍偏高,也制约了存款成本的整体下行空间。

在温彬看来,为平衡支持实体经济与保持银行体系自身健康性的关系,商业银行仍需从资产和负债两端协同发力,着力优结构、稳定价,确保净息差的相对平稳。综合考虑资金、风险、运营、资本、税收等成本的相对刚性,在政策利率未降的情况下,LPR 报价单独下调的空间和动力不足。

下半年仍有下调空间

往后看,东方金诚首席宏观分析师王青认为,下半年外部环境仍面临很大不确定性,在大力提振内需、更大力度推进房地产市场止跌回稳的过程中,政策利率及 LPR 报价还有下调空间。

"鉴于中美经贸谈判还将经历一个复杂曲折的过程,外部环境波动对出口的影响将主要在下半年显现,在物价水平偏低的背景下,预计下半年央行还会继续降息,并带动两个期限品种的 LPR 报价跟进下调。"王青表示,这将引导企业和居民贷款利率更大幅度下行,激发内生性融资需求,是下半年促消费扩投资、对冲外需放缓的一个重要发力点。另外,下半年稳楼市政策需要进一步加力,5 年期以上 LPR 报价也可能单独下调,推动居民房贷继续减负。

温彬也称,三季度末或四季度仍存一定降息可能,届时 LPR 预计会跟随下调。下半年,伴随关税博弈格局进一步明朗,抢出口和抢转口效应减弱,我国出口增速或将会放缓,需要内需做好对冲。同时,我国名义利率创新低,但 PPI 保持低位,导致实际融资成本偏高,影响有效信贷需求。考虑到市场预期美联储 9 月降息,美元持续走弱,为我国继续降准降息打开空间。

温彬预计,多重平衡之下,货币政策预计总量适度,三季度末或四季度,再度降准和降息的概率较大,届时 LPR 预计会跟随同步下调,呵护稳信用进程。央行行长潘功胜曾在"两会"经济主题记者会上表示,今年实施好适度宽松的货币政策,要平衡好短期和长期、稳增长和防风险、内部均衡和外部均衡、支持实体经济与保持银行体系自身健康性的关系。

他还指出,考虑到银行息差压力仍大,后续也将着力推动社会综合融资成本下降,更多关注非息成本压降,畅通利率传导。在此之外,财政、产业、消费等政策也将延续发力,沿着"扩内需"与"反内卷"的主线,从供需两端协同发力,共同促进物价温和回升,逐步畅通生产到消费的循环。

国家统计局近日公布数据显示,6 月份,扩内需、促消费政策持续显效,居民消费价格指数(CPI)同比由上月下降转为上涨 0.1%;环比下降 0.1%,降幅比上月收窄 0.1 个百分点;扣除食品和能源价格的核心 CPI 同比继续回升,上涨 0.7%。工业生产者出厂价格指数(PPI)环比下降 0.4%,降幅与上月相同,同比下降 3.6%,降幅比上月扩大 0.3 个百分点。

国家金融与发展实验室特聘高级研究员庞溟也认为,降息窗口在下半年将继续开启,以更好地实施适度宽松的货币政策、畅通货币政策传导机制,促进物价合理回升、实现价格总水平预期目标,同时,保持人民币汇率在合理均衡水平上基本稳定。

出品丨 21 财经客户端 21 世纪经济报道

编辑丨金珊 实习生郑莹莹

倍悦网提示:文章来自网络,不代表本站观点。